Налог на имущество физических лиц

Налог на имущество физических лиц должен платить тот, кто указан в качестве собственника в Едином государственном реестре недвижимости. Расчет налога начинается со дня, когда данные о новом владельце были внесены в реестр.

Законодательно апартаменты не приравнены к жилым помещениям, поэтому налог на имущество для их собственников рассчитывается исходя их того, что это нежилое помещение. Сумма налога будет зависеть от:

- региона, в котором находится объект недвижимости;

- типа здания, в котором расположены апартаменты, вида их разрешенного использования;

- присутствия в здании, где находятся апартаменты, офисных помещений, общепита и других площадей, которые заняты под ведение предпринимательской деятельности;

- величины кадастровой или инвентаризационной стоимости.

При определении суммы, которую нужно заплатить за владение имуществом, используют налоговую базу. Налоговая база для апартаментов может устанавливаться на основании:

- величины кадастровой стоимости по состоянию на 1 января года, за который собственник платит налог на апартаменты. Такой показатель используют при условии, что региональные власти успели его установить на начало года. Для этого по требованиям Налогового кодекса РФ сведения о кадастровой стоимости должны быть внесена в ЕГРН. Посмотреть кадастровую стоимость апартаментов в Москве, как и расположенных в другом городе, можно в выписке из ЕГРН. Она стоит 350 рублей. Бесплатно посмотреть кадастровую стоимость можно на сайте Росреестра;

- инвентаризационной стоимости объекта. Такой показатель используется при условии, что кадастровая стоимость не была определена. Инвентаризационная стоимость реже используется при расчете налоговой стоимости. Но она более выгодна для собственников объекта недвижимости, потому что в большинстве случаев инвентаризационная стоимость ниже кадастровой. Когда ее используют при определении величины налога на апартаменты, собственник платит меньше.

Информацию о кадастровой стоимости объекта можно посмотреть в выписке из ЕГРН. Фото: regionoperator.ru

Пример расчета имущественного налога на апартаменты

В качестве примера рассмотрим порядок расчета налога на имущество для апартаментов, которые расположены на территории Москвы. Налоговая ставка по Москве в отношении объектов, которые не относятся к жилому имуществу, составляет 0,5% от кадастровой стоимости. Но она может быть больше, если в здании располагаются офисные помещения, общепит или другие площади, используемые для ведения бизнеса.

Предположим, нужно рассчитать налог на имущество для апартаментов, кадастровая стоимость которых составляет 8 млн рублей. Назначение здания не предусматривает размещения в нем офиса, общепита или других аналогичных объектов. Право собственности на апартаменты принадлежит супругам. Они владеют недвижимостью в равных долях – каждому принадлежит половина объекта.

При проведении расчетов сначала устанавливают налоговую базу. Для ее расчета умножают кадастровую стоимость на величину доли в собственности. Для доли каждого из супругов налоговая база составит:

Налоговая база = 8 000 000 х 1/2 = 4 000 000 рублей.

После определения налоговой базы вычисляют сумму налога к уплате. Для этого налоговую базу делят на 100 и умножают на размер налоговой ставки:

Сумма налога = 4 000 000/100 х 0,5 = 20 000 рублей.

При обозначенных условиях каждому из супругов за отчетный год нужно уплатить 20 тыс рублей.

Если бы супруги владели квартирой, размер имущественного налога для нее был бы меньше. При таком же размере кадастровой стоимости налоговая ставка составит 0,1%. Если пересчитать сумму налога для квартиры при аналогичных условиях, то она составит для доли каждого из супругов 4000 рублей.

Если здание, где расположены апартаменты, будет отнесено к другой категории, то сумма налога может быть больше для ее собственника. Например, если в помещениях расположены офисы, сумма налога будет считаться как 2% от кадастровой стоимости объекта.

Данные о налоговых ставках на имущество есть в справочной информации на сайте ФНС. Фото: moezhile.ru

Налог на дом и землю

Регламентом Налогового кодекса установлено, какой налог на частный дом нужно платить физическим лицам, и с какой площади берется налог на дом. Муниципальными властями устанавливаются ставки, вычеты и льготы.

Регламентом Налогового кодекса установлено, какой налог на частный дом нужно платить физическим лицам, и с какой площади берется налог на дом. Муниципальными властями устанавливаются ставки, вычеты и льготы.

Земельный налог установлен в соответствии с гл. 31 НК РФ, а также закреплен в актах муниципалитета. Согласно гл. 32 НК, установлены отдельные платежи по транспортным средствам, земельным участкам и недвижимому имуществу. Это разные виды объектов, и если лицо владеет всеми тремя видами, то платить он будет 3 разных налога.

Многие дачники и жители поселков задаются вопросом: почему я должен платить налог за свой дом? Это резонный вопрос, ведь владельцы сами его возводили, а за землю налог уже платится.

Согласно законодательству, налог на дом взимается, если его площадь больше 50 кв. м. Налог на жилой дом и землю — это два разных налога, хотя некоторые рассматривают их как единое домовладение. Они никак не связаны между собой, для каждого вида пошлины применяется свой порядок оплаты и разные ставки.

Налоговое право разделяет их и начисляет налог на имущество за дом, а земельный налог отдельно за участок.

Расчет базы

В Налоговом Кодексе расписан порядок расчета по платежам. Все налоги зависят от размера базы налогообложения, чтобы ее рассчитать, нужно рассчитать весь налог, для чего база умножается на ставку. Иногда база уменьшается на некоторые вычеты или может умножаться на повышающие или понижающие коэффициенты.

В Налоговом Кодексе расписан порядок расчета по платежам. Все налоги зависят от размера базы налогообложения, чтобы ее рассчитать, нужно рассчитать весь налог, для чего база умножается на ставку. Иногда база уменьшается на некоторые вычеты или может умножаться на повышающие или понижающие коэффициенты.

Базой земельного налога с 2022 года признана кадастровая или инвентаризационная стоимость участка. До этого за основу бралась средняя оценочная стоимость земли. Она была меньше кадастровой цены и не так ощутима для кошелька собственников.

Почти во всех региона РФ уже осуществлен переход к кадастровой оценке, в некоторых еще применяется метод БТИ.

На конечную кадастровую цену влияет:

- площадь объекта;

- год постройки;

- материалы;

- наличие коммуникаций;

- разрешенное использование;

- экономическая ситуация в области.

Если вы не согласны с новой оценкой участка, то можно оспорить ее в Росреестре, так как в ИФНС нет оценщиков и кадастровых инженеров. Все данные в инспекцию поступают из реестра ЕГРН.

Расчет налога производится на основе таких параметров:

Расчет налога производится на основе таких параметров:

- ставки;

- налоговой базы;

- объекта налогообложения.

При расчетах земельного налога это будет выглядеть так:

- объект – земельный участок;

- ставка – не больше 0,3% или 1,5%;

- налоговая база – кадастровая стоимость объекта.

Согласно ст. 390 НК РФ, налог на землю рассчитывается по кадастровой стоимости участка, зафиксированной в том году, за который проводится оплата. Кадастровый орган определяет стоимость объекта самостоятельно.

Для подсчета итоговой суммы используется формула: Н = Ст х Д х Кст х Кв, где:

- Н – налог;

- Ст – ставка;

- Кст – кадастровая стоимость;

- Кв – коэффициент владения (если участок приобретен меньше 1 года назад).

Ставки определяются местными властями, полученные средства отправляются в бюджет муниципалитета, их размер не должен превышать 0,3% для участков:

- с многоквартирными домами;

- для дачного и личного подсобного хозяйства, животноводства, огородничества, садоводства;

- на землях сельскохозяйственного назначения;

- для обеспечения безопасности и обороны.

Для всех других типов участков ставка составляет 1,5%. Ставки дифференцируются в зависимости от категорий и вида земельного участка, разрешенного для использования.

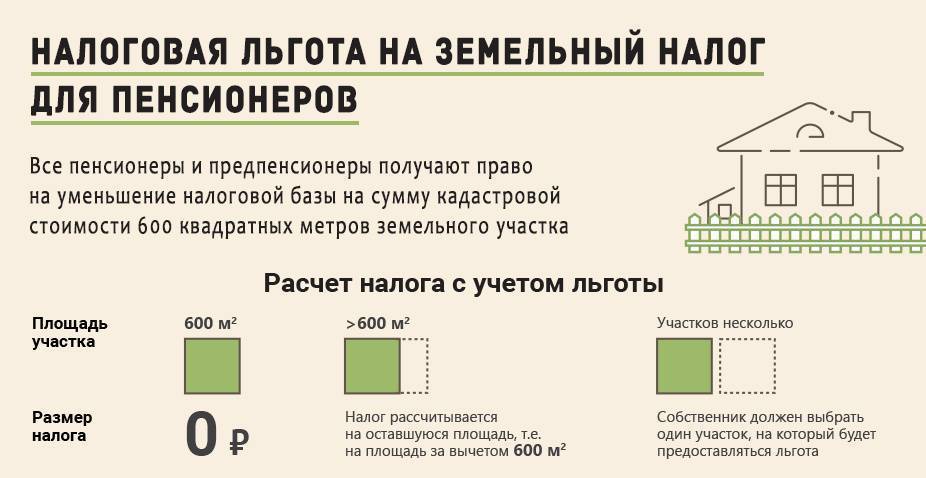

Льготы

При подсчете налога могут использоваться льготы, которые бывают:

- Местные. Определяются самостоятельно каждым муниципальным образованием. О них можно узнать на сайте ФНС.

- Федеральные. Освобождают от уплаты пошлины те малочисленные народы, которые используют земельные участки для сохранения культурных традиций.

Знакомьтесь — Иван Степанович, наш хороший знакомый

У редакции «Выберу.ру» есть знакомый Иван Степанович. Пару лет назад он купил дачу в Подмосковье. Построил там небольшой, но капитальный домик, баню, беседку, выкопал колодец, поставил теплицу. Одним словом, обосновался крепко и дачу полюбил всей душой. Вся его большая семья вместе с мамой-пенсионеркой, тремя детьми и женой, в которой открылся садоводческий талант, проводила лето на даче. Мещанский быт затянул. Картина и дальше бы оставалась пасторальной, если бы не пришли налоги на дачу за два года со штрафами и пени. А потом СНТ запросил деньги на общие дороги. Наш знакомый был крайне возмущён. Его сосед вообще не платит за свои 6 соток, дом не регистрирует и не вносит налоги. За что же Ивану Степановичу столько всего свалилось?

Каждый дачник должен знать, где скрывается налог. Фото: yandex.ru

Для нерезидентов

Зачастую рождается закономерный вопрос о том, как налоговики смогут разузнать, что человек на самом деле есть нерезидентом. Дело в том, что если лицо не снималось с регистрации, а представители налоговой не обладают данными пограничной службы (о выезде, либо въезде), то они и продолжают считать такое лицо резидентом.

Таким образом, этот человек, продавая недвижимость, отметит в декларации доход, который будет не по ставке 30%, а только 13%, а так же и может указать, что расходы на ее покупку больше, чем цена приобретения, то может получиться следующее:

- человек будет оштрафован на 20-40% от самой суммы налога;

- ему будет дополнительно начислено до 30% значения с общей суммы продажи;

- назначена пеня.

Кроме того, если он проживает за рубежом, и будут обнаружены подобные нарушения, у него возникнут проблемы с пересечением границы.

Какие постройки облагаются налогом?

В свою очередь, Федеральная Налоговая Служба дала ряд уточнений по налогообложению объектов на земельных участках. Обязательный налог нужно платить за строение, если оно соответствует следующим условиям:

1. Дачная постройка должна иметь капитальную конструкцию.

Иначе говоря, к таким строениям относятся те, которые имеют в основе фундамент. При этом передвижение хозпостройки не представляется возможным без изменения конструкции, разбора или повреждения. Поэтому только такие сооружения приравниваются к объектам недвижимости.

2. Имущество должно быть зарегистрировано.

На основании того, что строение имеет капитальную конструкцию и является недвижимостью, оно должно находится в собственности с документально подтвержденным правом на нее владельца. Для этого объект в обязательном порядке вносится в Единый госреестр недвижимости с присвоением ему кадастрового номера.

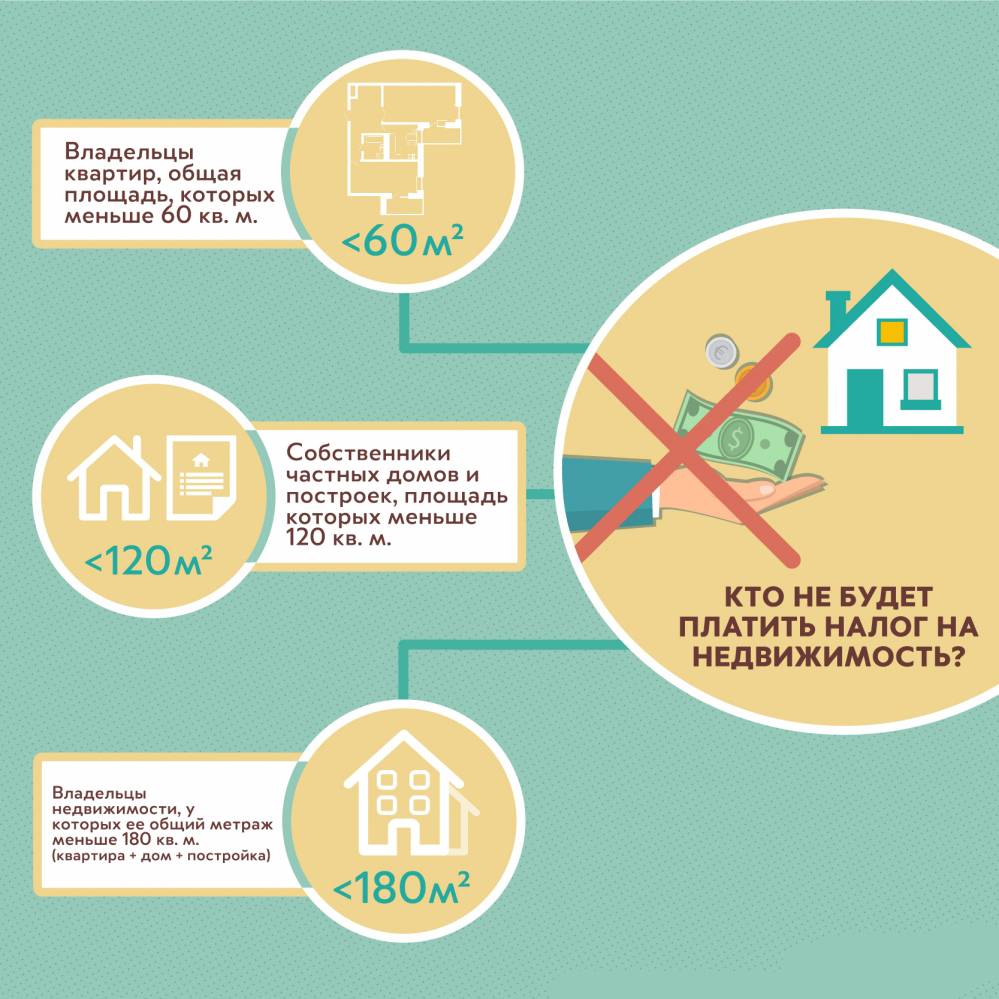

3. Общая площадь постройки превышает 50 квадратных метров.

Для попадания под объект налогообложения фундаментальная постройка должна иметь площадь более 50 квадратных метров. Только в этом случае оно ставится на учет и вносится в реестр. Меньшие сооружения, даже, если они имеют капитальную конструкцию, в соответствии с законодательством не облагаются налогом.

Рассмотрим на конкретных примерах, какие постройки на участке облагаются налогом:

1. Жилое здание (дом).

Такой вид строения подлежит постановке на учет и оплате налога, поскольку, является капитальным сооружение. Как правило дома строятся на фундаментальной основе.

2. Баня.

Большинство бань также имеют фундамент, поэтому приравниваются к недвижимости и облагаются налогом. Однако, если баня имеет малогабаритные размеры и не превышает 50 квадратных метров, то за такую постройку платить налог не нужно.

3. Сарай.

Сараи бывают разных типов и размеров. Правило здесь такое же. Если сарай имеет фундамент, и он по площади более 50 квадратных метров, то он регистрируется и облагается налогом. Виных случаях ставить его на учет не обязательно.

4. Теплица, парник.

Подобные постройки, как правило, легко переносимые и имеют простую структуру. Как следствие, они не являются налогооблагаемыми объектами.

5. Гараж.

Строение гаражей также отличается по конструкции. Если же он соответствует перечисленным выше условиям, то уплата налога за него обязательна. Гаражи малых размеров освобождаются от взносов в бюджет. Однако, стоит учесть, что земельный участок, на котором стоит гараж, должен находится за пределами городов федерального значения.

6. Туалет (сортир).

Такие сооружения относятся к вспомогательным постройкам, их размер, как правило, достаточно мал, и они не приравниваются к недвижимости. Как следствие, платить налог за них не нужно.

7. Заборы.

Заборы так же относятся к сооружениям иного типа. Они являются ограждением и носят защитную и обрамляющую функцию. Несмотря на протяженность оград, они не являются недвижимостью, и налог за них не платится.

8. Летние кухни, беседки и иные хозпостройки.

Большинство строений такого типа также не являются фундаментальными. Их площадь редко превышает 50 квадратных метров, и они не включаются в налогооблагаемую базу.

Таким образом, владельцы земельных участков должны уплачивать налоги только за такие хозяйственные объекты, которые внесены в ЕГРН, имеют фундамент и площадь более 50 квадратных метров.

Налог на недвижимое имущество

Закон не предусматривает взимание отдельного налога за баню. Но в числе объектов налогообложения указаны в т.ч. хозяйственные строения и сооружения, расположенные на личных участках граждан (ст.ст. 406 — 407 НК РФ).

Поэтому ФНС в свое время разъясняла, что собственник земли должен платить налог на баню, если она относится к этим самым хозпостройкам.

А главным критерием, чтобы решить, хозпостройка это или нет, для ФНС является наличие или отсутствие у бани признаков капитального строения — т. е., прежде всего, «прочного фундамента».

В начале этого года Росреестр пояснил, что если постройка на фундаменте, ее придется зарегистрировать, т. к. она становится объектом капитального строительства (подтверждая тем самым позицию ФНС — Информация Росреестра от 05.01.2022 «Вопрос-ответ: на каких участках можно построить баню»).

ФНС же в своем недавнем Письме (от 18.01.2022 № СД-4-21/454@) уточнила, что сумма налога исчисляется на основании сведений, которые представляют ей органы Росреестра, где регистрируются права на недвижимость.

Поэтому налог на баню выставят лишь тогда, когда Росреестр сообщит о наличии на земельном участке хозяйственного строения — что может произойти только после регистрации права собственности на баню.

При этом закон освобождает от налога одну хозпостройку на личном участке гражданина (под ИЖС, ЛПХ, садоводство или огородничество), если ее площадь не превышает 50 кв. метров (ст. 407 НК РФ).

Таким образом, землевладельцу придется платить ежегодный налог на баню, если она стоит на фундаменте, право собственности на нее зарегистрировано в Росреестре и:

– ее площадь больше 50 кв. метров — в этом случае применяется налоговая ставка 0,5%,

– либо баня не является единственной хозпостройкой на участке, но льготу на нее собственник решил не использовать (выбрал сарай, например) — тогда за баню придется платить налог (даже если ее площадь меньше 50 кв.м.).

Налоговая ставка при этом составит 0,1% (ст. 406 НК РФ). Расчет налога производится по кадастровой стоимости.

ФНС напомнила, что в этом году налог на недвижимость будет начисляться в ряде регионов с учетом новых результатов государственной кадастровой оценки.

Речь идет о 36-ти субъектах РФ, где в 2021 году проводилась плановая кадастровая оценка (это Москва, Московская область, Краснодарский край, Республика Татарстан и др.).

Ознакомиться с новой кадастровой стоимостью своей недвижимости можно на сайте Росреестра или заказав выписку в МФЦ (Информация ФНС от 30.12.2021 «С 2022 года изменится порядок налогообложения некоторых видов имущества физических лиц»).

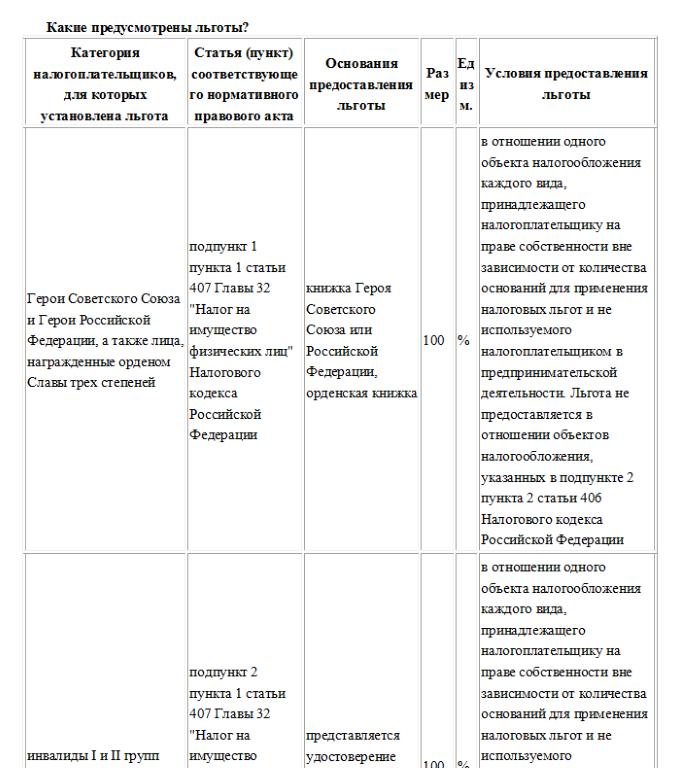

Как оформить льготы?

Если раньше льготники были обязаны предоставить соответствующие документы, начиная с 2019 года обязанность переходит в право. Если документы не будут представлены, инспекция самостоятельно запросит требуемые сведения. Но для этого гражданину необходимо подать заявление. После принятия решения налогоплательщик получит соответствующее уведомление.

Согласно ст. 407 Налогового кодекса РФ, граждане могут не платить налоги на постройки, размер которых не превышает 50 кв. м. К таким объектам относятся теплицы, бани, сараи, гаражи и другие хозпостройки. Так, если на участке есть баня площадью 45 кв. м., за нее не требуется платить налог. Но при этом необходимо направить соответствующее уведомление в налоговую инспекцию

Важно приложить к нему документы о площади объекта

К льготникам относятся следующие категории граждан:

- Герои СССР и Российской Федерации.

- Пенсионеры по выслуге лет и возрасту.

- Инвалиды детства любой группы.

- Инвалиды 1 и 2 группы.

- Члены семей военных и силовых служащих, погибших при исполнении обязательств.

- Лица, пострадавшие при испытаниях атомных устройств или радиации при ликвидации аварий.

Данные лица полностью освобождаются от оплаты по налогам за следующее:

- жилые дома;

- машиноместа;

- гаражи.

При этом они освобождаются от налога только за один объект. Если в собственности такого лица находится квартира и загородный дом, необходимо выбрать только один объект. Об этом необходимо уведомить налоговую инспекцию.

Если от налогоплательщика не поступает уведомление, налоговая инспекция считает, что гражданин пока не нуждается в предоставлении льготы. Но у заявителя есть возможность пересчитать оплаченные налоги за последние 3 года.

Новый налог они могут не платить на сарай, баню и теплицу, если площадь постройки не более 50 кв. м. Если площадь более 50 кв. м., можно не платить только за одну постройку.

Таким образом, с 2020 года требуется уведомлять налоговую службу обо всех постройках на участке. Если размер постройки более 50 кв. м., устанавливается налог на имущество. Лучше это сделать самостоятельно, чтобы налоговая инспекция не начислила увеличенный налог.

Видео сюжет расскажет о новом налоге на хозпостройки

https://youtube.com/watch?v=DMRyCQuSfys

Начисление и оплата налога

Налоговый Кодекс Российской Федерации , что любые сделки по недвижимости, являющейся дачной постройкой, производятся в установленной порядке, который касается обычных процедур по купле или продаже недвижимости обычного типа (квартиры и жилые дома).

Это означает, что налогоплательщик обязан уплатить государству не менее 13% от стоимости земельного участка или дачной постройки по соответствующему договору. Это правило распространяется на граждан России. В том случае, если продавец не является резидентом страны или же долгое время (более года) не жил в ней, к уплате необходимо предоставить 30% от заключаемой сделки.

Льготные категории

Нововведения коснулись и льготных категорий, которые включают в себя некоторые группы граждан, освобождающихся от налога при продаже дачных построек.

Следует помнить о том, что ранее срок непрерывного владения, позволяющего не платить государству, составлял три года. Теперь же владелец недвижимости получит финансовое послабление только в том случае, если будет непрерывным владельцем в течение пяти лет.

- физические лица, которые получили дачную постройку или земельный участок в процессе дарения одним из родственников или же официальным супругом;

- граждане страны, которые получили объект налогообложения посредством приватизации;

- физические лица, получившие дачную постройку или земельный участок в процессе выполнения договора по пожизненному содержанию с иждивением.

Упомянутые вступают в силу после истечения конкретного срока – трех лет.

Все остальные случаи, при которых срок продолжительности владения недвижимостью не истекает, продавцы обязаны уплатить соответствующий процент при заключении договора о купле-продаже дачной постройки или земельного участка.

До 2021 года было возможно уменьшить сумму процента, пользуясь возможностями, которые давала формула расчета налога, который необходимо было оплатить. В настоящее время какие-либо финансовые послабления предоставляются только государством при условии соответствия требованиям льготных групп. Иные варианты не предусмотрены и считаются незаконными.

Условия для пенсионеров

Существуют свои условия, которые предусмотрены действующим законодательством. Исходя из норм, установленных действующим законодательством, федеральный закон не предоставляет никаких финансовых послаблений пенсионерам.

По этой причине они, как и иные категории граждан, обязаны выплачивать налог на дачный дом, если иное не предусмотрено льготными категориями, в которые они могут входить.

Но так как подобный тип налога имеет региональные условия, в некоторых областях пенсионеры лишаются необходимости выплат, исходя из норм, установленных представителями местного самоуправления.

Когда продажа недвижимости не облагается налогом

В Налоговом кодексе РФ есть понятие «минимальный срок владения

имуществом». Если вы владеете недвижимостью дольше минимального

срока, то вы не должны платить налог с ее продажи.

Законодательством установлены два минимальных срока для

безналоговой продажи – 3 года и 5 лет. Срок зависит от того, как и

когда получена недвижимость.

В каких случаях применяется трехлетний срок владения для

освобождения от НДФЛ

- Квартира или другая недвижимость – это

наследство. Трехлетний срок начинает истекать со дня

смерти наследодателя.

Например, в марте 2019 года вы получили в наследство земельный

участок. Без уплаты налога вы можете продать участок в любой

момент, начиная с апреля 2022 года.

- Подарок от близких родственников. Не нужно

платить НДФЛ через три года после получения права

собственности.

Например, 19 февраля 2019 года родная сестра подарила вам

комнату в коммунальной квартире. Если продадите ее после 20 февраля

2022 года, то вправе не платить НДФЛ, так как комната получена в

подарок от близкого родственника.

- Приватизированная квартира. Допустим, в

феврале 2022 года вы продали квартиру, которую приватизировали в

январе 2019 года. Срок владения начинался с даты подписания

договора передачи квартиры в собственность. С момента приватизации

прошло больше трех лет, значит, по закону, вы освобождены от НДФЛ

при продаже квартиры. - Квартира получена по договору пожизненного содержания с

иждивением. Пример. Вы заключили договор ренты и

пожизненного содержания с иждивением с пожилой соседкой. Ежемесячно

вы выплачивали ей ренту. После того как соседка скончалась, вы на

законных основаниях стали собственником ее квартиры. Через три года

после оформления квартиры в собственность можете продать ее без

налога. - С 1 января 2020 года минимальный срок владения жильем,

купленным после 01.01.2016, сокращен до 3 лет. Но при

условии, что это ваше единственное жилье. То есть, на момент

совершения сделки в вашей собственности нет еще одной

квартиры.

Если вы продаете первую квартиру в течение 90 дней после покупки

второй квартиры, то минимальный срок владения первой квартирой

составляет 3 года.

Пример. В мае 2018 года вы купили первую квартиру. В марте 2021

года покупаете вторую квартиру. Чтобы продать первую квартиру без

налога, сделать это нужно, начиная с марта 2021 года в течение 90

дней с момента покупки второй квартиры. В этом случае минимальный

срок владения первой квартирой будет составлять 3 года, несмотря на

то, что на момент продажи это было не единственное ваше жилье.

Вышеуказанные условия для безналоговой продажи через три года

распространяются как на жилое помещение, так и на земельный участок

под ним.

Во всех перечисленных случаях вам не нужно информировать

налоговый орган о сделке и подавать декларацию 3-НДФЛ.

Для всех остальных случаев действует пятилетний срок. То есть

тот, кто купил недвижимость, а потом ее продал, сможет сэкономить

на налогах только по истечении пятилетнего периода. Это

правило действует с 01.01.2016 года и касается жилья, купленного

после этой даты.

Если жилье было куплено до 1 января 2016 года, то минимальный

срок владения для безналоговой продажи составлял три года. На

сегодняшний день это правило утратило свою актуальность, так как 3

года уже прошло.

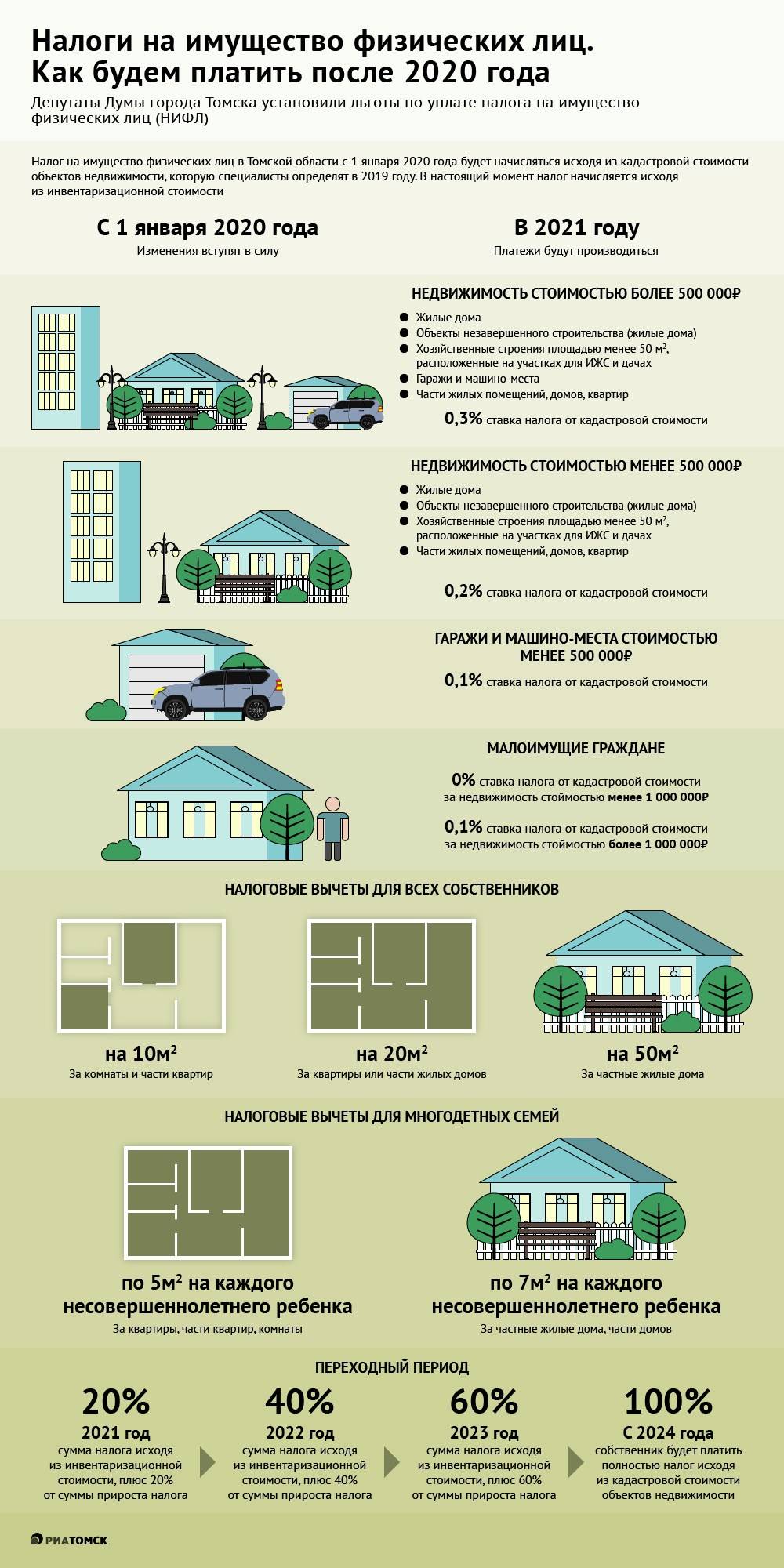

Вычеты по налогу на имущество физических лиц

При начислении налога на имущество действуют налоговые вычеты. Налоговый вычет — это площадь, за которую не нужно платить. Чем больше площадь объекта налогообложения, тем больше его стоимость. Вычет уменьшает площадь недвижимости и, соответственно, налоговую базу, поэтому налог на имущество становится меньше.

Право на налоговый вычет имеет любой собственник жилья по каждому принадлежащему ему объекту. Его учет происходит автоматически — почитайте об этом.

Налоговый вычет различается для разных объектов недвижимости: для дома — 50 м², для квартиры или части дома — 20 м², для комнаты или части квартиры — 10 м².

За загородный дом площадью 100 м² налогоплательщик заплатит вдвое меньше налога: только за 50 м² вместо 100 м². За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

За загородный дом площадью 100 м² налогоплательщик заплатит вдвое меньше налога: только за 50 м² вместо 100 м². За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

Площадь омской квартиры, которую мы взяли для примера, — 60 м². Значит, платить придется только за 40 м².

Дополнительно к этому общему вычету многодетным семьям положен еще один вычет. Многодетными являются семьи, в которых трое и более несовершеннолетних детей. Вычет в расчете на каждого несовершеннолетнего ребенка составляет:

- по комнате, квартире или ее части — 5 м²;

- по жилому дому или его части — 7 м².

У матери троих малолетних детей в собственности дом площадью 70 м². Больше никакой жилой недвижимости у нее нет. Значит, налог на имущество по этому дому она вообще платить не должна: 70 м² − 50 м² − 7 м² × 3 человека

Как рассчитывается налог на вторую квартиру

Некоторые люди обладают сразу несколькими объектами недвижимости, которые принадлежат к одной категории. Например, у них может иметься несколько квартир, зарегистрированных на них на основании свидетельства о собственности.

При приобретении квартир можно пользоваться вычетом, но он может быть получен только в определенном ограниченном размере, поэтому максимально выдается 260 тыс. руб. Допускается переносить остатки до полной реализации льготы.

Продавцы квартир так же столкнуться с определенными нововведениями. Дело в том, что они нередко пытаются уменьшить стоимость объектов, чтобы уплачивать в ФНС меньший размер налога.

Теперь выполнить это не удастся, так как сравнивается продажная цена с кадастровой ценой объекта.

Для расчета сбора учитывается самый высокий показатель. Такое изменение было признано для предотвращения мошеннических схем, призванных для снижения налогов.

Как рассчитывается налог при наличии нескольких квартир

Если человек имеет в собственности несколько квартир, то он должен знать, что налог уплачивается за все эти объекты.

До 2016 года для расчета использовалась инвентаризационная цена, которая считалась достаточно низкой, поэтому и сборы были невысокими.

Но теперь практически повсеместно по ФЗ №382 надо учитывать именно кадастровую цену, приближенную к рыночному показателю. Это привело к значительному увеличению сборов.

Можно ли оспорить кадастровую стоимость и как это сделать? Ответы здесь.

Разница считается существенной, что считается негативным моментом для каждого владельца квартиры или дома.

Важно! Изменения вносятся постепенно, поэтому владельцы недвижимости получают каждый год новые квитанции, по которым налог увеличивается на 20%, но к 2020 году будет полностью переведен сбор на кадастровую цену объектов.

Для расчета применяются ставки:

- 2%, если кадастровая цена больше 300 млн. руб.;

- 0,1% если данный показатель меньше 300 млн. руб.

При этом расчет предполагает применение льгот, которые рассчитываются для каждого жилья в отдельности, если имеется несколько квартир.

В ст. 403 НК указывается, что имеются определенные метры, не применяющиеся во время расчета:

- для квартир этот показатель равен 20 кв. м., причем не учитывается общая квадратура данного объекта;

- для комнаты он равен 10 кв. м.

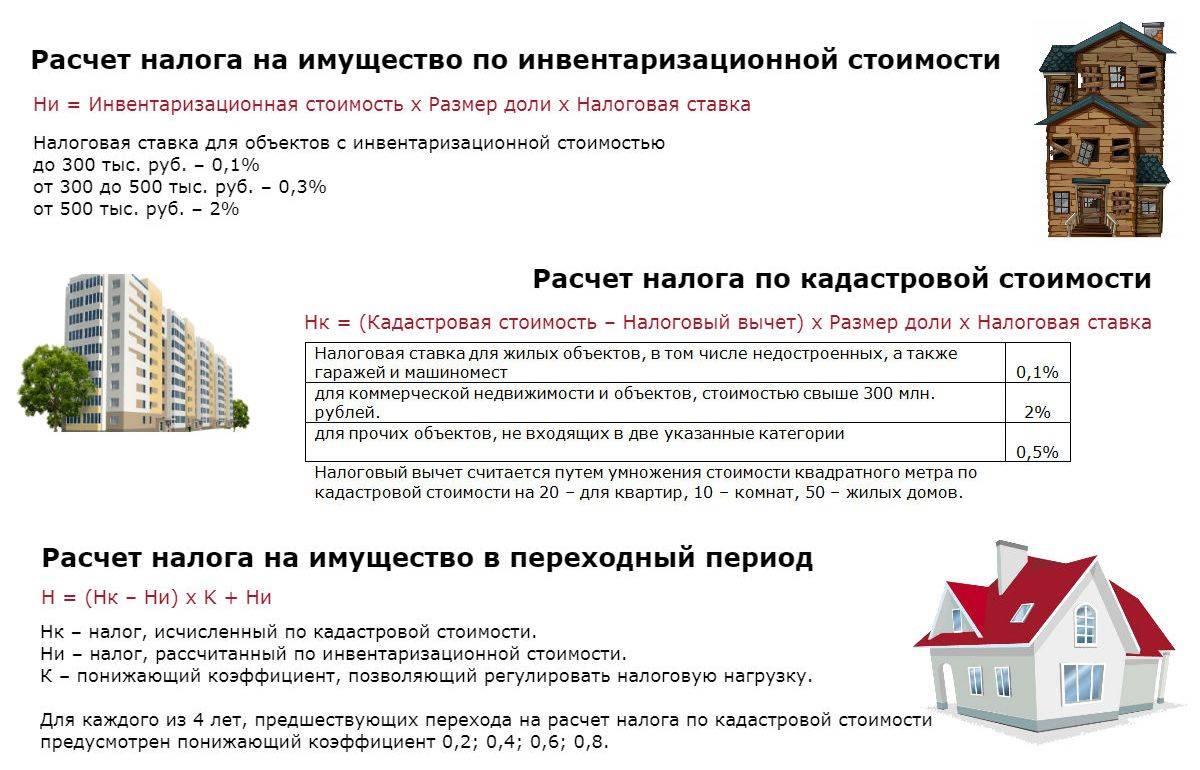

Пример расчета

Например, налогоплательщик владеет квартирой, размер которой равен 58 кв. м.

Один квадратный метр по кадастровой цене равен 29 тыс. руб.

Поэтому для расчета используется формула: ((58*29000)-(20*29000))*0,1=(1682000-580000)*0,1%=1102 руб. Именно эта сумма должна ежегодно уплачиваться владельцем данного жилья.

Если имеется несколько квартир, то для каждой недвижимости расчет ведется таким же образом.

Схема расчета налога на имущество.

При этом льгота в квадратных метрах предоставляются для каждого объекта.

Например, у человека имеется три квартиры, причем общая их площадь равна 80 кв. м. В такой ситуации расчет ведется с 20 кв. м.

Кто может не уплачивать

Имеются определенные льготные категории граждан, которые могут не уплачивать налог на имущество.

К ним относятся:

- пенсионеры, причем они могут быть даже работающими гражданами;

- инвалиды;

- инвалиды с детства;

- люди, которые ликвидировали последствия, возникшие в результате аварии на ЧАЭС.

Важно! На сайте ФНС представлен полный список граждан, которые могут воспользоваться полным освобождением от уплаты данного сбора.

Ранее пенсионеры и другие граждане могли пользоваться своими льготами на все объекты, принадлежащие им на основании права собственности.

Но теперь, если имеется несколько оформленных квартир, то только за одну получается освобождение, а за другие помещения придется уплачивать налог, для чего придется учитывать имеющие ставки, квадратуру и кадастровую цену объектов.

Именно это изменение в законодательстве призвано предотвратить такую ситуацию, при которой граждане постоянно пользуются своими квартирами для получения дохода, с которого не уплачивают какие-либо налоги.

Поэтому даже у льготников, которые обладают несколькими квартирами, возникает необходимость ежегодно уплачивать сбор в ФНС.

Каждый человек, который входит в число льготников, должен подтверждать свое право самостоятельно, для чего сначала подготавливаются документы, подтверждающие данный факт, которые далее передаются в отделение ФНС.

Если имеется несколько объектов у гражданина, то в заявлении надо указать, в отношении какой недвижимости будет использоваться льгота.

Если не будет указана в заявлении данная информация, то льгота будет применяться по отношению к квартире, по которой установлена самая высокая ставка.

Льготные категории граждан.

Плюсы и минусы нового закона

Однозначно, данный закон имеет множество плюсов:

- отныне наказание предусматривается не только за нанесение животному тяжких увечий или умерщвление его на глазах у других людей, но и за негуманное поведение в отношении питомца;

- владельцы собак обязаны выгуливать своих подопечных только в специальных местах и тщательно следить за тем, чтобы по пути на площадку собака не могла нанести вред окружающим людям и экологии;

- запрещены контактные зоопарки и разведение в домашних условиях представителей дикой природы, которым не место в многоквартирных домах или на частных приусадебных участках;

теперь хозяин, который по каким-то причинам хочется отказаться от своего питомца, обязан передать его другому лицу, или же в специализированный приют.

- любая концертная деятельность с использованием животных должна быть зарегистрирована, в противном случае организатор понесет наказание за неправомерное использование питомца.

Больше всего противников закона среди охотников и производителей медикаментов для умерщвления животных. Также некоторые люди выступают против требования о стерилизации питомцев.

Что это даст

Белорусские граждане всегда считались плательщиками налога на принадлежащую им недвижимость. Но большинство об этом пока не догадывались. Большая часть квартир до сих пор освобождалась от налога на недвижимость как единственное собственное жилье граждан. Налог взимается только со второй и последующей квартир — кроме тех, которые принадлежат многодетным семьям. Таким образом, из примерно 2,6 млн квартир налогом обложено едва ли 15%. Данная льгота обходится бюджету более чем в 133 млн рублей. Между тем владельцы жилых домов обязаны платить налог на недвижимость и на землю. Хотя и здесь имеется целый ряд льгот для некоторых категорий населения.

Всего в прошлом году в бюджет поступило 998,2 млн рублей налога на недвижимость и 397,2 млн земельного налога, в т. ч. с физических лиц — 53,8 млн и 20,8 млн соответственно. Таким образом, налоги на собственность составляют всего 4,2% налоговых доходов консолидированного бюджета, в т. ч. с физлиц — 0,22%. С изменением правил налогообложения доля последних изменится, но вряд ли существенно. Во-первых, из почти 2,2 млн потенциально облагаемых квартир более 900 тыс. принадлежит пенсионерам, многодетным семьям, инвалидам, ветеранам, а потому облагаться не будут. Во-вторых, ставка налога для первой и остальных квартир будет одинаковой — 0,1%, тогда как до сих пор для второй и последующей квартир она составляла 0,2%. Вероятно, государство дополнительно получит 50–70 млн рублей, т. е. менее 0,2% общих налоговых поступлений. Если вычесть расходы на администрирование, фактически получится еще меньше.

Несколько лет назад некоторые бизнес-союзы сами предлагали ввести налог на недвижимость для жилья — но только для элитного. В этом была определенная социальная справедливость, а также экономический смысл. Ведь, по последним данным, только 11,4% домохозяйств имеют по четыре комнаты и более, а 35,6% располагают площадью 40 кв. м на человека и более. Так что налог коснулся бы небольшой, зато наиболее состоятельной части населения.

Но белорусские нормотворцы выбрали другой путь. Конечно, даже самых малоимущих владельцев квартир налог не разорит, но точно никого не обрадует.

![Как рассчитывается налог на дом для физических лиц в [year] году](https://sauna-pod-klyuch.ru/wp-content/uploads/6/5/d/65d348be7e84cee9ac24e0f826668288.jpeg)